Die gesetzliche Rente reicht nicht aus, um den gewohnten Lebensstandard im Alter zu halten. Wir müssen uns schon frühzeitig um eine zusätzliche Vorsorge kümmern. Wer heute schon erkennt, wie viel Geld ihm im Alter wirklich fehlen wird, kann jetzt gegensteuern. Helfen Sie Ihren Mitarbeitenden, ihre Rentenlücke durch eine betriebliche Altersvorsorge zu verringern. Dank staatlicher Förderung sparen sie Steuern und Sozialabgaben! Seit 01.01.2022 ist der 15 % Arbeitgeberzuschuss zur betrieblichen Altersversorgung verpflichtend.

So machen Sie sich als Arbeitgeber attraktiv. Sie bieten Ihrem Team einen echten Mehrwert, der die Verbundenheit zu Ihrem Unternehmen stärkt. Dies steigert die Motivation und unterstützt Ihre Mitarbeiter maßgeblich.

Betriebliche Altersversorgung ohne großen Verwaltungsaufwand? Das geht! Qualifizierte Beratung, effiziente Prozesse und digitale Tools machen es möglich. Die Umsetzung ist dabei transparent, so dass Sie immer wissen, was passiert.

Behalten Sie den Durchblick bei der heterogenen Versorgungslandschaft. Unsere Experten im Vorsorgemanagement beraten Sie umfangreich rundum das Thema betriebliche Altersversorgung. Von der professionellen Prüfung bis hin zur Strukturierung bestehender Versorgungswerke stehen wir Ihnen mit Rat und Tat zur Seite.

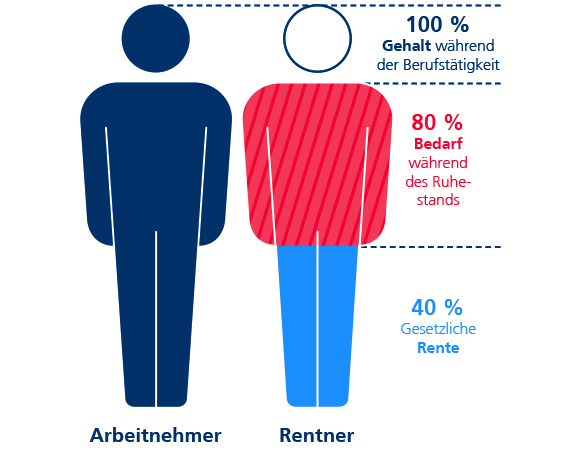

Der Gesetzgeber hat die Möglichkeit geschaffen, Ihre individuelle Altersversorgung durch eine betriebliche Altersversorgung durch Entgeltumwandlung zu ergänzen. Heute gilt für den „Normalverdiener“, dass max. ein gesetzliches Altersrentenniveau von ca. 45 % erreicht wird. Zudem gilt seit einigen Jahren das Prinzip der nachgelagerten Besteuerung. Dies bedeutet, dass alle späteren Alterseinkünfte in voller Höhe der Versteuerung unterliegen. Ähnlich wie bei den Arbeitseinkommen muss man sich an die Begriffe Brutto- bzw. Nettorente gewöhnen.

Das heißt: Die gesetzliche Rentenversicherung stellt künftig nur noch eine Basisversorgung dar!

Das bedeutet aber auch: Jeder Arbeitnehmer muss eigenverantwortlich einen großen Teil seiner Altersversorgung selbst organisieren. // Jetzt Kontakt aufnehmen!

Die gesetzliche Rente reicht nicht aus, um den gewohnten Lebensstandard im Alter zu halten. Wir müssen uns schon frühzeitig um eine zusätzliche Vorsorge kümmern. Für viele ist die Rentenlücke jedoch ein abstrakter Begriff. Wer aber heute schon erkennt, wie viel Geld ihm im Alter wirklich fehlen wird, kann jetzt gegensteuern und die Lücke verkleinern oder gar schließen.

Die betriebliche Altersversorgung (bAV) stößt dabei zunehmend auf positive Resonanz. Nicht zuletzt, da der Gesetzgeber allen Arbeitnehmern, die in der gesetzlichen Rentenversicherung pflichtversichert sind, einen Anspruch auf eine staatlich geförderte Entgeltumwandlung einräumt. Helfen Sie Ihren Mitarbeitenden, ihre Rentenlücke durch eine betriebliche Altersvorsorge zu verringern. Dank staatlicher Förderung sparen diese Steuern und Sozialabgaben.

... Arbeitgeber

Dadurch: geringere Mitarbeiterfluktuation, Einsparung bei Neubesetzung

Unkomplizierte Abwicklung: sehr geringer Verwaltungsaufwand, keine zusätzlichen Kosten, transparente Umsetzung

Keine Bilanzierung der Versorgungsverpflichtungen

Renten sind sicher und risikolos für Ihr Unternehmen

Bei Ausscheiden Ihres Mitarbeiters: Die Direktversicherung kann vom Mitarbeiter fortgeführt werden.

... Arbeitnehmer

Sicherung einer attraktiven staatliche Förderung und Ersparnis bei Steuern und Sozialabgaben

Finanzielle Beteiligung des Arbeitgebers durch Arbeitgeberzuschuss und/oder echte Arbeitgeberbeiträge

Bei Ausscheiden bleibt Anwartschaft auf Versorgung erhalten (Vertragsübernahme durch neuen AG oder privat)

Günstigere (Gruppen-)Konditionen als bei privater Vorsorge

Durch Umwandlung von Gehaltserhöhungen in eine Direktversicherung umgeht Ihr Mitarbeiter die kalte Progression. (mehr Rente und weniger Steuern statt weniger Nettoeinkommen durch höhere Steuersätze)

Als häufigste Form der betrieblichen Altersversorgung hat sich die Direktversicherung als feste Größe etabliert. Ein Teil des Gehalts wird dabei in Beiträge zur Altersvorsorge umgewandelt, die sog. Entgeltumwandlung. Diese Beiträge sind bis zu einer bestimmten Höhe steuer- und sozialabgabenfrei, die Direktversicherung zahlt sich also ganz besonders für Ihre Arbeitnehmer aus.

Finanziert werden können diese Beiträge

Seit 01.01.2022 ist der 15 % Arbeitgeberzuschuss zur Betrieblichen Altersversorgung verpflichtend. Dies gilt nunmehr für alle Verträge, außer den nicht versicherungsförmigen Durchführungswegen, wie Unterstützungskasse und Pensionszusage.

Jedes Unternehmen, das vor 2019 eine versicherungsgestützte Betriebsrente angeboten hat, ist hiervon betroffen. Um diese Herausforderung zu meistern, haben wir für Sie die wichtigsten Fragen und Antworten zusammengestellt.

In 7 Schritten zur rechtssicheren Umsetzung des Betriebsrentenstärkungsgesetzes (BRSG):

1. Handlungsbedarf prüfen

Haben Sie bereits für alle Mitarbeitenden ein Zuschussmodell, erfüllen Sie möglicherweise bereits alle Arbeitgeberpflichten. In einem kurzen Gespräch können wir dies klären und Ihnen die Erfüllung der gesetzlichen Vorschriften bestätigen.

2. Zuschussart bestimmen

Je nach Bestandsstruktur, dem Gehaltsniveau und dem Verwaltungsaufwand, den Sie leisten können, entscheidet sich, ob ein pauschaler oder ein spitzer Arbeitgeberzuschuss das richtige für Ihr Unternehmen ist.

3. Umsetzungsvariante wählen

Sie als Arbeitgeber bestimmen, ob die bestehenden Entgeltumwandlungsvereinbarungen angepasst werden oder ein Neuvertrag abgeschlossen wird, um Ihre Zuschusspflicht zu erfüllen.

4. Bestandsverträge auf Zuschusspflicht prüfen

Kategorisieren Sie Ihre bestehenden Verträge, um einen besseren Überblick zu erhalten und den Verwaltungsaufwand abschätzen zu können. Wir beraten Sie gerne.

5. Mitarbeiter informieren

Wir übernehmen die Mitarbeiterinformation über Ihr Zuschussmodell und dokumentieren das Gespräch mit Ihren Mitarbeitenden für die arbeitsrechtlich saubere Umsetzung Ihres Zuschussmodells.

6. Dokumente anpassen

In Ihrer Versorgungsordnung oder Betriebsvereinbarung muss Ihr Zuschussmodell niedergeschrieben sein und Entgeltumwandlungsvereinbarungen mit Ihren Mitarbeitenden müssen angepasst werden. Auch hier übernehmen wir gerne die erforderlichen Anpassungen für Sie.

7. Umsetzen und Verwalten

Die bAV-Administration für Ihr Unternehmen wird durch das Betriebsrentenstärkungsgesetz komplexer. Ihre Personalabteilung wird von uns bei der Umsetzung unterstützt und beraten, was zukünftig getan werden muss.

Die einfachste Lösung mit dem geringsten Verwaltungsaufwand ist die Direktversicherung. Ihr persönliche Betreuer vor Ort unterstützt Sie bei allen notwendigen Formalitäten.

Durch die Direktversicherung ist die bAV des Arbeitgebers besonders haftungssicher. Als Versorgungsträger stehen wir für die versprochenen garantierten Leistungen zu 100 % ein. Und auch darüber hinaus unterstützt Helmsauer bei der rechtssicheren Ausgestaltung der bAV, z. B. durch die passende Versorgungsordnung.

Keine zusätzlichen Verwaltungsgebühren entstehen Ihnen mit unserer Direktversicherung. Sparpotenzial entsteht allerdings durch die hohe Bindungswirkung der bAV: so können sogar die Fluktuationskosten gesenkt werden. Außerdem reduziert der Arbeitgeber bei einer echten arbeitgeberfinanzierten bAV seine Sozialabgaben (im Vergleich zu einer Gehaltserhöhung).

Durch Neuerungen in der Gesetzgebung und Anpassungen an aktuelle Situationen können Unsicherheiten entstehen.

Damit Sie bei Ihren Versicherungen den Durchblick behalten und auf dem aktuellen Stand bleiben, bieten wir Ihnen jetzt den kostenlosen, unverbindlichen VersicherungsPRÜFSERVICE an.

Lassen Sie Ihre Mitarbeiter jubeln

Für den Fall der Fälle

Gefahr erkennen – präventiv agieren – Existenz schützen

Flyer "Betriebliche Altersvorsorge"

Zugeschnittene Fort- und Weiterbildungen finden Sie in der Helmsauer Akademie

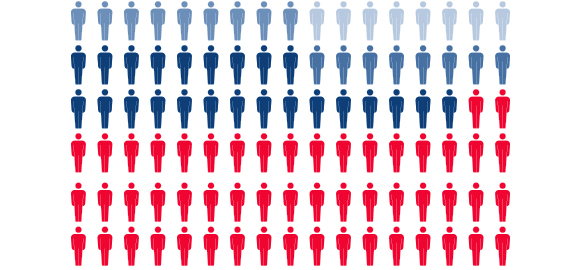

Über 70000 Versicherungskunden

Seit 1963 für Sie erfolgreich.

Inhabergeführte Unternehmensgruppe

Über 550 Kolleginnen und Kollegen

31 Niederlassungen in Deutschland, Österreich und Schweiz

Über 180 Kundenberater zur persönlichen Betreuung vor Ort

Die inhabergeführte Helmsauer Gruppe ist bereits seit 1963 erfolgreich tätig. Unsere hohe Spezialisierung in verschiedenen Branchen ermöglicht zielgerichtete und passgenaue Lösungen in den Bereichen Versicherung, Finanzdienstleistung, Beratung, Weiterbildung und IT-Service.

Wir bieten ein breites und außergewöhnliches Portfolio, das aus den Erkenntnissen unserer langjährigen Erfahrung in Verbindung mit den Herausforderungen unserer Kunden entsteht.

Dabei nehmen wir Ihre Bedürfnisse persönlich – Ihnen stehen über 550 qualifizierte und serviceorientierte Kolleginnen und Kollegen an 32 Standorten in Deutschland, Österreich und der Schweiz für Ihre Anliegen gerne, auch bei Ihnen vor Ort, zur Verfügung.